引言

“吸收塔和再生塔情况稳定,请根据现场压力变化及时调整运行方式。”12月5日,在冀东油田油气集输公司高尚堡联合站,岗位员工正通过过滤分离、新型胺液吸收等环节,对天然气进行脱碳处理。截至目前,冀东油田本部今年已捕集二氧化碳2.55万吨。为“双碳”目标,冀东油田研发新脱碳剂,升级胺液,天然气处理量增10%,日净化量增0.4万立方米,脱除率升至99%,日产量增10吨。针对超设计能力问题,油田实施装置升级,优化参数,严控塔温和压力,提高处理效率,降低采购成本。

介绍

碳捕获、利用与封存(CCUS)是一套在能源和工业系统脱碳进程中扮演多重角色的关键技术体系。与可再生能源相辅相成,CCUS对于中国实现碳中和目标具有举足轻重的地位。近年来,随着国际气候治理体系的持续深化和技术体系的迅猛进步,我国CCUS所面临的外部环境与内在需求均发生了显著变化。

首先,国际与国内气候压力的日益加剧,使得发展CCUS的需求变得愈发迫切。其次,CCUS的应用场景正悄然转变。为实现碳中和目标,仅仅依靠化石能源系统的接近零排放和工业过程的深度脱碳是远远不够的;我们还需要探索零排放乃至负排放的创新解决方案,以有效削减现有的温室气体排放量。再者,低成本且更为先进的下一代CCUS技术正在加速研发并日趋成熟。

一、CCUS中国碳中和目标的支柱

1. 碳中和目标下的CCUS

CCUS的定义随着新兴应用的不断涌现而日益丰富,其应用范畴已从传统的能源与工业设施,拓宽至碳中性领域,诸如生物能源结合碳捕获与封存(BECCS)及直接空气捕获(DAC)技术,已成为CCUS实现净零排放目标不可或缺的路径与核心要素。

与此同时,CCUS的角色正在持续深化。作为我国碳中和技术体系的关键一环,CCUS的应用场景已大幅拓展。它不仅是化石能源实现净零排放的一种可行方案,更是钢铁、水泥等减排难题行业深度脱碳的切实可行之道。此外,BECCS与DAC等负排放技术,能够直接从大气中汲取温室气体,展现出巨大的减排潜力。

随着新技术的层出不穷,CCUS技术体系本身亦在不断丰富与完善,涵盖了从二氧化碳捕获、运输、利用到地质封存的全方位技术。二氧化碳捕获技术正经历从第一代向第二代的跨越,同时,第三代技术也已初露端倪。在运输方面,二氧化碳正从公路运输向更为高效的陆上/海上管道运输转型,技术成熟度日益提升。而在利用领域,技术正从地质利用以提高能源回收率(例如CO2-EOR)向二氧化碳的化学与生物利用拓展,致力于生产出高附加值的化学与生物产品,开启了CCUS技术应用的全新篇章。

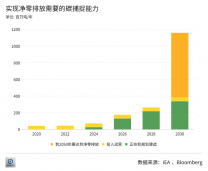

2. 对CCUS的行业需求

对主要行业未来的CCUS需求进行综合剖析,在“3060”目标框架下,中国每年的二氧化碳减排对于CCUS的需求呈现显著增长态势:2025年约为24百万吨(范围在14至31百万吨之间),2030年近100百万吨(58至147百万吨),2040年则攀升至约1000百万吨(885至1196百万吨),至2050年,这一需求将超过2000百万吨(1870至2245百万吨),而在2060年,预计将达到约2350百万吨(2110至2530百万吨)。

鉴于中国当前的燃煤发电装机容量庞大及能源安全面临的严峻挑战,火电行业无疑将成为CCUS技术应用的重中之重。预计至2060年,该行业将借助CCUS技术每年减少1吉吨(Gt)的二氧化碳排放。同时,CCUS对钢铁、水泥和化工行业脱碳的贡献亦不容忽视,预计到2060年,其年脱碳量将达到500百万吨。在实现碳中和目标之前,生物能源结合碳捕获与封存(BECCS)和直接空气捕获(DAC)技术预计每年将合力去除500至800百万吨(Mt)的二氧化碳。

3. 潜力

中国的理论地质储存能力估算约为1.21至4.13万亿吨(Tt),涵盖了盐水含水层、油气田等多种地质构造。其中,油田多集中于松辽盆地、渤海湾盆地、鄂尔多斯盆地及准噶尔盆地,适合二氧化碳储存的陆上油田存储潜力超过20000百万吨,而通过二氧化碳提高石油采收率(CO2-EOR)技术可储存的二氧化碳量约为5000百万吨。

气藏则主要分布在鄂尔多斯盆地、四川盆地、渤海湾盆地及塔里木盆地,适合二氧化碳储存的气藏库容大约15000百万吨。至于深盐水含水层,其储存库容介于0.16至2.42万亿吨之间。特别是塔里木盆地、鄂尔多斯盆地、松辽盆地、渤海盆地、珠江盆地等大型和中型沉积盆地,因库容庞大,更适合作为二氧化碳的储存场所。

从源汇分布来看,新疆、陕西、内蒙古等地化石能源资源丰富,与西北地区的塔里木盆地、鄂尔多斯盆地等陆上储存区域相匹配。而中国东部、北部及西南部的大型和中型沉积盆地,包括渤海湾盆地、松辽盆地、四川盆地及苏北盆地,与周边的碳源分布相得益彰。然而,东部和东南部沿海地区作为能源密集型区域,虽然二氧化碳排放量较大,但周边盆地的存储容量有限,或地质条件不适宜储存二氧化碳,加之人口密集,使得储存地点的选择更为棘手。另一方面,近海盆地因其分布广泛、储存潜力巨大且安全稳定性高,使得海上储存成为值得探讨的选项。

二、CCUS在中国的发展

1. CCUS技术

近年来,中国在CCUS技术领域取得了显著进步,已具备设计并演示大规模捕获、运输、利用及存储系统的能力。

总体而言,二氧化碳捕获技术的发展已相对先进,但不同路径的发展进度并不均衡。在第一代捕获技术中,预燃物理吸收技术已趋成熟,步入商业应用阶段;而燃烧后化学吸收法则正处于工业示范的关键时期。相比之下,第二代与第三代捕获技术,如加压氧燃料燃烧(POFC)和化学环状燃烧(CLC),仍停留在实验室研发阶段。此外,中国已开始积极探索二氧化碳去除技术(CDR),如BECCS和DAC。其中,浙江大学与上海交通大学在DAC领域的关键技术研发上取得了显著成果,尤其是在高性能吸附剂与吸收性材料的制备方面。

在二氧化碳运输方面,道路运输与内陆船舶运输已实现商业化应用,主要服务于年运输量小于100千吨的二氧化碳项目。目前,中国的CCUS试点项目规模相对较小,多采用卡车进行运输。而二氧化碳的船舶运输则主要用于液化气体的运输,中国已具备建造此类船舶的能力。管道运输因其成本低廉,被视为大规模二氧化碳运输的最优选择。目前,中国已建成的二氧化碳管道总长度约为150公里。2022年8月,齐鲁石化-胜利油田的100公里二氧化碳管道项目正式动工,预计将于2023年竣工,这将成为中国首条长距离二氧化碳输送管道。而海上管道运输二氧化碳的技术在中国仍处于基础研究阶段。

在二氧化碳的生物化学利用方面,相关技术总体处于工业试点阶段,但二氧化碳合成化学材料技术已率先达到工业示范水平。利用钢矿渣和磷石膏进行的二氧化碳成矿技术也已接近商业应用阶段。例如,宝钢集团的10万吨钢渣综合利用一期试点项目于2022年7月启动建设,预计将于2023年初正式投产。

在地质利用领域,中国的二氧化碳提高石油采收率(CO2-EOR)技术已相对成熟,正处于工业示范与商业应用的快速发展阶段。同时,增强的水回收率技术也已完成试点试验。在地质存储方面,国家能源投资集团在鄂尔多斯的中国化学会示范项目备受瞩目。此外,CNOOC在2022年6月宣布,中国首个二氧化碳海上存储项目设备建设已全面完成,预计投产后年度二氧化碳存储量将达到300千吨。

然而,在CCUS系统集成方面,中国与主要CCUS国家相比仍存在一定差距。许多国家的CCUS技术整合已进入商业阶段,而在中国,大规模全链示范经验仍然不足,尤其是在管道与枢纽开发方面,仍处于试点探索阶段。

2. 示范项目

中国的CCUS示范活动正蓬勃发展,相较于2021年,其数量与规模均实现了显著增长,更多行业已着手部署CCUS技术。

至2022年,示范项目的数量与规模均有了大幅提升。截至2022年11月,中国约有100个不同规模的CCUS示范项目正处于运行或规划阶段。其中,近半数项目已投入运营,年二氧化碳捕获能力超过400万吨,年二氧化碳注入能力则超过200万吨,与2021年相比,分别增长了约33%和65%。

截至2021年,中国在运营与在建的CCUS示范项目数量显著增加,其中容量达100千吨二氧化碳的项目已超过40个,更有10余个项目的捕获能力达到了500千吨二氧化碳。

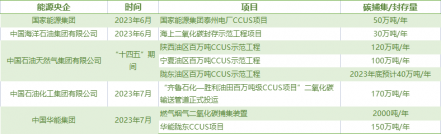

2022年8月,中国首个百万吨级的CCUS项目——齐鲁石化-胜利油田项目正式投产。华能150万吨燃煤发电CCUS项目预计将于2023年在甘肃正宁完工。CNPC正积极推进多个大型CCUS示范项目,包括大庆油田140万吨项目和吉林油田1万吨项目;此外,其新疆CCUS集群预计到2030年将达到10万吨二氧化碳的处理能力。陕西延长石油则计划建设500万吨规模的CCUS项目,并力争在“十四五”规划结束前完成100万吨规模的CCUS工业示范。2022年6月,广东发展和改革委员会、CNOOC、壳牌与埃克森美孚共同签署了一份谅解备忘录,旨在大亚湾地区联合研究一个1000万吨规模的CCUS集群。同年11月,中石化、壳牌、宝武钢铁与巴斯夫宣布将携手合作,在中国东部启动一个1000万吨规模的开源CCUS项目。

CCUS技术已在中国的主要工业部门得到了验证。中国在电力(超过20个项目)、石油天然气、化工、水泥、钢铁等领域已展示或计划展示相关项目。国家能源集团金结煤电厂的15万吨级烟气后处理二氧化碳捕集示范项目于2021年6月投运,综合捕集能耗达2.35吉焦/吨;在其即将开展的泰州电厂50万吨级煤电项目中,成本与能耗预计将有所下降。过去一年中,在水泥和钢铁等减排难度较大的行业中,CCUS示范项目的数量显著增加。2022年6月,包钢集团启动了200万吨级的CCUS示范项目(首期50万吨)。同年10月,中国建筑材料集团(CNBM)完成了全球首个玻璃制造过程中的二氧化碳捕集项目,年产能达5万吨。此外,在石油天然气、煤化工、石化、乙醇和化肥生产等行业,还有超过40个CCUS示范项目正在规划或运行中。

在中国,二氧化碳的地质利用一直引领着二氧化碳利用的研发方向;然而,化学与生物利用项目也在逐年增加。中国已拥有超过30个二氧化碳驱油(CO2-EOR)项目、少量增强型煤层气项目以及一些盐水层储存项目。2022年,腾讯宣布将在2030年实现碳中和,并正与冰岛的Carbfix合作,计划在中国建立一个二氧化碳储存项目,预计将于2023年完工并投入使用。

在二氧化碳化学利用项目中,许多项目采用二氧化碳矿化方法制备建筑材料,如混凝土块,而其余项目则利用二氧化碳制备高价值化学品。2022年11月,国家能源集团大同电厂的CCUS示范设施正式启用,该项目基于氯化铵溶液和电石渣的利用,已成功生产出成品碳酸钙浆料。中国二氧化碳生物利用项目的数量逐年增加,主要用于微藻培养、二氧化碳封存以及制备高附加值产品。2022年1月,浙江大学与中国华润集团合作,在华润电力(海丰)有限公司建立了中国首个利用燃煤电厂烟气的柱式微藻光合作用反应器示范项目,旨在减少二氧化碳排放并加以利用。同年12月,浙江大学与广东能源集团合作,在广东粤电湛江生物质发电有限公司建立了首个利用烟气进行微藻培养和二氧化碳封存的示范项目。

与世界其他地区相比,中国CCUS示范项目的总体成本处于中低水平。尽管CCUS示范项目的成本仍然较高,但与其他国家相比,中国具有一定的成本优势。通过不断学习与实践,中国示范项目的成本正逐年下降。在煤炭和石化行业,中国的综合CCUS项目成本相对较低,约为105-250元人民币/吨二氧化碳。而在电力和水泥行业,二氧化碳的捕获成本相对较高,分别为200-600元/吨二氧化碳和305-730元/吨二氧化碳。目前,CCUS与其他减排技术相比尚未展现出明显优势。

3. CCUS策略

随着我国关于碳达峰碳中和的“1+N”政策体系的逐步构建,一系列CCUS相关政策如雨后春笋般涌现。截至2022年10月,中国已累计发布了约70项国家级相关政策,涵盖计划、标准、路线图及技术目录等多个方面。尤为值得一提的是,CCUS首次被纳入中国国家五年规划(2021-2025年),这标志着其在国家层面的战略地位得到了显著提升。

碳达峰碳中和的工作指导,全面且忠实地践行了新发展理念,明确了2030年前实现碳达峰的目标。在此背景下,中国政府各级积极规划未来CCUS的研发、投资及技术合作,并发布了相关政策文件。

首先,政策工具的应用领域得到了有效拓展。众多政策聚焦于CCUS的研发与示范,同时,技术标准、投融资试点政策、碳达峰碳中性绿色债券认可项目目录(2021版)、碳达峰科技支持实施计划(2022-2030)等也相继出台,为CCUS的发展提供了有力支撑。

其次,CCUS在部门性政策中的提及频率显著增加。以往,CCUS主要局限于电力和油气行业的讨论;如今,它已被纳入更多难以减排的部门政策指导方针中,如能源密集型产业转型与升级指南、节能减碳关键领域指南(2022年版)以及工业部门碳达峰实施计划等,这体现了CCUS在减排领域的重要性和广泛应用前景。

最后,地方政府对CCUS发展的支持力度不断加大。截至2022年10月,已有10个地方政府根据当地实际情况,部署了CCUS的研发与推广项目,为推动CCUS技术的落地应用注入了强劲动力。

三、挑战与建议

尽管中国已在商业规模综合性CCUS项目上取得了显著进展,但其发展之路依旧充满挑战。当前,中国正面临二氧化碳减排成本高企、商业模式缺失、激励与监管机制不健全,以及源汇匹配难度大等诸多难题。鉴于CCUS在实现中国“30/60”目标中的核心作用,亟需将其更深入地融入国家碳中和创新体系之中。基于此,提出以下五项建议:

• 将CCUS作为中国技术投资组合的关键一环,以助力“3060”目标的顺利达成。

• 打造以“3060”目标为导向的CCUS技术项目,加速技术研发进程,并前瞻性地部署大规模集成演示。

• 不断健全和完善相关机构、法规及标准体系,同时加强能力建设,为CCUS的稳健发展奠定坚实基础。

• 积极探索激励机制,为CCUS利益相关者构建有效的商业模式,激发市场活力。

• 深化国际合作与交流,共同推动CCUS技术的全球发展,携手应对气候变化挑战。

原文标题 : 冀东油田研发新脱碳剂,CCUS双碳目标下的支柱